Wie funktioniert das Umsatzsteuersystem?

Das deutsche Umsatzsteuergesetz hat seinen Ursprung im Jahr 1916. In diesem Jahr gab es erstmalig eine gesetzliche Grundlage dazu, Warenumsätze mit Steuern zu belegen. Seitdem hat die Umsatzsteuer einige Änderungen erlebt, eine wichtige Zäsur erfolgte allerdings zum 01.01.1968. Von diesem Zeitpunkt an griff die Allphasen-Nettoumsatzsteuer mit Vorsteuerabzug, welche bis heute Gültigkeit hat. Eine systematische Grundlage des aktuellen Umsatzsteuergesetzes ist, dass jede Wirtschaftsstufe nur mit dem jeweiligen Mehrwert besteuert wird.

Regelungen in der EU

Seit 1993 gibt es im europäischen Binnenmarkt keine umsatzsteuerlichen Grenzen mehr. Sie sind ersatzlos weggefallen. Unternehmen, die innerhalb des EU-Binnenmarktes Geschäfte miteinander machen und eine Umsatzsteuer-Identifikationsnummer vorweisen können, wickeln ihre Geschäfte ab, ohne dass Umsatzsteuer fließt. Auf den Rechnungen wird extra darauf hingewiesen und in der Umsatzsteuervoranmeldung gehören diese Umsätze in einer ganz bestimmte Zeile, die ausdrücklich für EU-Binnenmarkt-Geschäfte reserviert ist.

Wie hoch ist das Umsatzsteueraufkommen in Deutschland?

Die Umsatzsteuer ist als Einnahmequelle für Bund und Länder enorm wichtig. 2016 war ein Wert von mehr als 217 Milliarden Euro zu verzeichnen, wobei die Einfuhrumsatzsteuer in diesen Betrag bereits eingerechte ist. Dieser Anteil ist etwas mehr als 30 % im Verhältnis zu den gesamten Steuereinnahmen in Deutschland. Kein Wunder, dass Steuerprüfer in Sachen Umsatzsteuer sehr genau hingucken. Umsatzsteuer-Sonderprüfer schafften im Jahr 2016 ein sogenanntes Mehrergebnis von über 1,7 Milliarden Euro. Ein solches Mehrergebnis wird zum Beispiel dadurch erreicht, dass bei einer Betriebsprüfung pauschal höhere Umsätze geschätzt werden, weil eine Buchführung nicht ordnungsgemäß ist. Ein guter Grund für Sie, Ihre Finanzbuchhaltung akribisch genau zu erledigen oder diese von einem Steuerberater erledigen zu lassen.

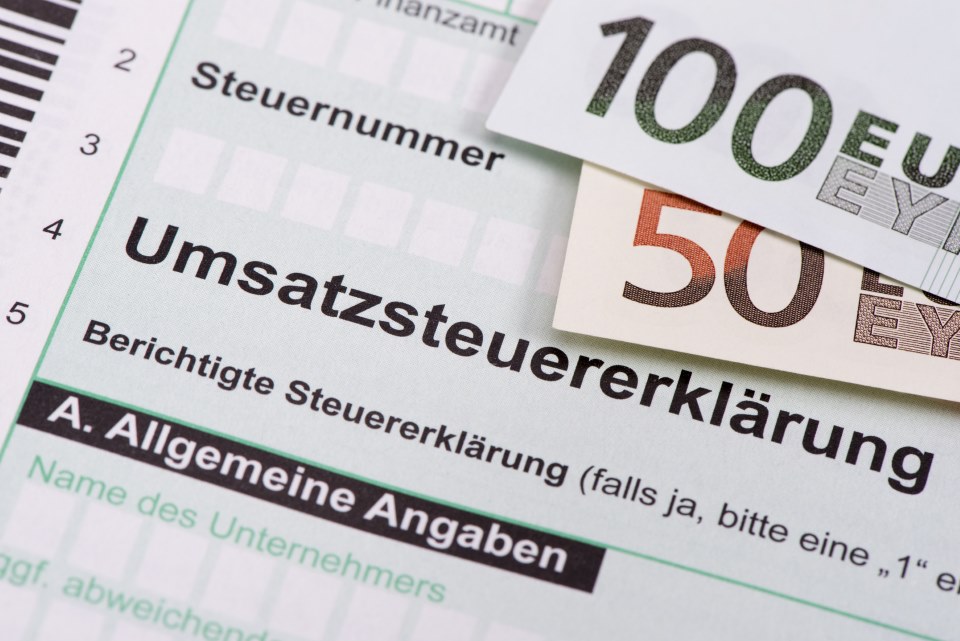

Auf welcher Rechtsgrundlage arbeitet die Umsatzsteuer?

In Deutschland gilt das Umsatzsteuergesetz (UStG) in Verbindung mit der Umsatzsteuer-Durchführungsverordnung (UStDV). Die UStDV ist praktisch das Handbuch zum UStG, denn hier sind viele Beispielfälle und Lösungsmöglichkeiten verzeichnet, die bei der praktischen Umsetzung im Geschäftsalltag helfen sollen.

Innerhalb der EU ist die Umsatzsteuer eine sogenannte harmonisierte Steuer. Das bedeutet, dass jedes Land eine Richtlinie benutzt, die verbindlich anzuwenden ist. Die große Richtlinie mit der Bezeichnung 2006/112/EG ist die Grundlage für alle Mitgliedsstaaten und heißt Mehrwertsteuer-Systemrichtlinie. Seit dem 1.7.2011 gilt sie in allen EU-Mitgliedstaaten, so auch in Deutschland.

Das System der Umsatzsteuer in Deutschland

das Umsatzsteueraufkommen teilen sich Bund, Länder und Gemeinden nach einem festgelegten Schlüssel. Weil die Umsatzsteuer wirtschaftliche Verkehrsvorgänge erfasst, wird sie in die Gruppe der Verkehrssteuern eingeordnet. Wie eingangs erwähnt, handelt es sich um eine Allphasenumsatzsteuer mit Vorsteuerabzug, bei der nur der jeweilige Mehrwert besteuert wird. Das geschieht, indem Unternehmen die Vorsteuer für die eingekauften Waren und Dienstleistungen geltend machen und gleichzeitig beim Verkauf die Umsatzsteuer abführen. Der Betrieb wird demnach nur mit der Differenz zwischen der Umsatzsteuer und der Vorsteuer belastet.

Beispiel:

Ein Möbelgeschäft kauft einen Tisch für 200 Euro netto ein. Darauf entfallen 38 Euro Vorsteuer. Den Tisch verkauft das Möbelgeschäft für 300 Euro netto, worauf 57 Euro Umsatzsteuer berechnet werden. In der Umsatzsteuervoranmeldung steht deshalb ein Betrag von 38 Euro in der Spalte der abzugsfähigen Vorsteuerbeträge und 57 Euro für vereinnahmte Umsatzsteuer. Das Möbelgeschäft bezahlt demnach 57 Euro - 38 Euro = 19 Euro Umsatzsteuer an das Finanzamt.

Die Umsatzsteuer wird als indirekte Steuer bezeichnet, weil der Unternehmer - in unserem Beispiel der Inhaber des Möbelgeschäfts - zwar die Umsatzsteuer an das Finanzamt abgeführt, doch der Käufer des Produkts die gesamte Zahllast trägt. Steuerschuldner (Möbelhändler) und wirtschaftlicher Träger (Kunde) fallen auseinander.

Prüfungsschema zur Klärung von umsatzsteuerlichen Vorgängen

Wenn es darum geht, die Umsätze beim Finanzamt zu melden, müssen Unternehmer genau wissen, wie sie einen Umsatz einzuordnen haben. Ist der Umsatz steuerbar oder nicht? Wie hoch ist der Steuersatz? Diese und andere Fragen lassen sich in folgenden Schritten beantworten.

Ist der Umsatz steuerbar oder nicht?

Zuerst ist festzustellen ob überhaupt ein steuerbarer Umsatz vorliegt, der möglicherweise steuerpflichtig oder steuerfrei ist. Die Definition dafür findet sich im § 1 Abs. 1 UStG.

„Ein steuerbarer Umsatz ist eine Lieferung oder eine sonstige Leistung, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt.“

Das ist der Regelfall und bedeutet in der Praxis zum Beispiel, dass das Möbelgeschäft einen Tisch an einen Kunden verkauft oder, dass ein Gast in einem Restaurant ein Essen bestellt und bezahlt. Natürlich gibt es viele Sonderregelungen, die zum Beispiel die Einfuhr von Gegenständen oder den innergemeinschaftlichen Erwerb betreffen.

Doch wir wollen zunächst einmal bei dem Regelfall bleiben, dass ein Unternehmer im Inland eine Ware an einen Kunden im Inland verkauft. Ein solcher Vorgang ist steuerbar und alles was steuerbar ist, ist entweder steuerpflichtig oder steuerfrei.

Im nächsten Schritt wird also überprüft, ob ein steuerfreier oder steuerpflichtiger Umsatz vorliegt. Dazu gibt es Angaben in § 4 UStG. Steuerfrei sind zum Beispiel Briefmarken oder die Dienstleistung eines Hausarztes. Der Gesetzgeber hat bestimmte Regeln aufgestellt, weil er aus sozialpolitischen Gründen manche Leistungen grundsätzlich nicht besteuern will.

Wenn eine steuerbare Leistung nicht in § 4 UstG aufgeführt ist, dann ist sie nicht steuerfrei, sondern steuerpflichtig. Wenn das geklärt ist, dann geht es zum nächsten Schritt.

Wie hoch ist die Bemessungsgrundlage, auf der die Umsatzsteuer berechnet wird?

Wenn im Steuerrecht von der Bemessungsgrundlage der Rede ist, dann handelt es sich immer um den Nettowert. Der Nettowert wird auch als Entgelt bezeichnet. Das Entgelt umfasst den reinen Wert der Ware oder Dienstleistung. Unser Tisch im Möbelhaus kostet 357 Euro, der reine Warenwert beläuft sich 300 Euro netto, die Umsatzsteuer beträgt 57 Euro.

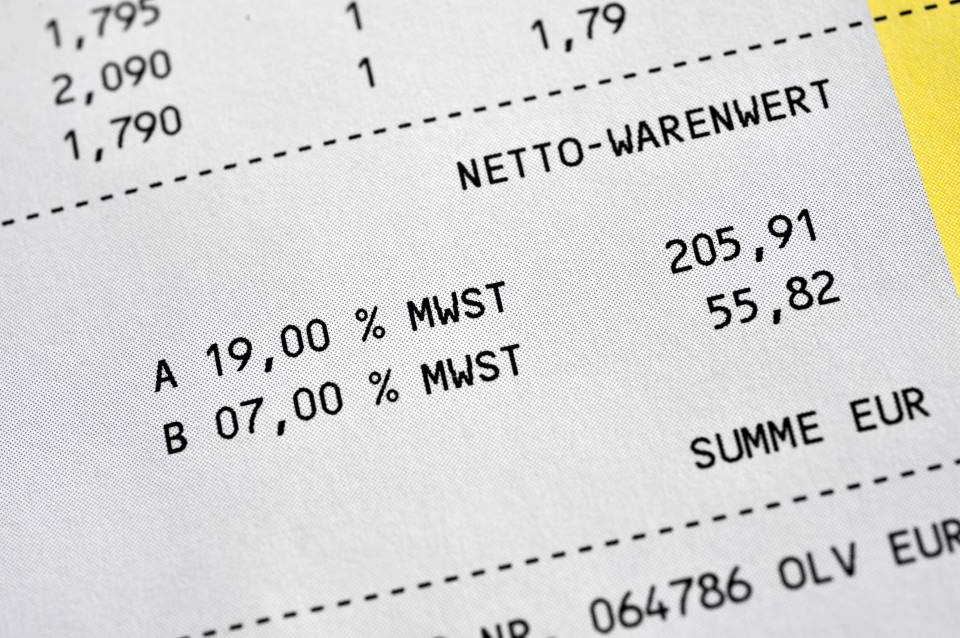

Muss der Umsatz mit 7 % oder mit 19 % versehen werden?

Der Gesetzgeber hat zwei Steuersätze vorgesehen: 7 % und 19 %. Zu dem ermäßigten Steuersatz von 7 % zählen zahlreiche Dienstleistungen aus den Bereichen Sport und Kultur. Eintrittskarten für Kino oder Theater, auch Zeitungen und Bücher werden mit 7 % besteuert. Der öffentliche Nahverkehr wie Busse und Züge oder Straßenbahnen und auch Taxifahrten fallen in die Kategorie 7 %, wenn die Fahrt nicht weiter als 50 km geht.

Waren, die zur Deckung des Grundbedarfs gehören, werden in der Regel ebenfalls mit 7 % besteuert. Allerdings ist die Definition des Grundbedarfs gar nicht so einfach. Was sind Lebensmittel und was sind darüber hinausgehende Konsumgüter? Der Gesetzgeber hat umfangreiche Listen aufgestellt, aus denen alles hervorgeht, was mit 7 % versteuert wird. Unstrittig werden folgende Produkte mit 7 % versteuert:

Brot

Butter

Milch

Kartoffeln

Äpfel

Und jetzt wird es unlogisch: Sojamilch, Apfelsaft und Kekse werden mit 19 % versteuert, luxuriöse Lebensmittel wie Wachteleier, Trüffel und Froschschenkel hingegen mit 7 %. Erklären kann das niemand. Die einzige Möglichkeit, sich umfassend zu informieren ist, sich die Anlage 2 zu § 12 UstG des Umsatzsteuergesetzes anzusehen. Anlage 2 listet sämtliche Produkte und Gegenstände auf, die zum ermäßigten Steuersatz von 7 % zu bekommen sind. Wenn Sie keine Dienstleistungen erbringen, sondern Waren liefern, sollten Sie sich die Liste einmal anschauen und ausschließen, dass Sie zum ermäßigten Steuersatz liefern.

Tipp: Wenn Sie nicht sicher sind, welcher Steuersatz korrekt ist, entscheiden Sie sich für den vollen Steuersatz, der aktuell bei 19 % liegt. Damit sind Sie auf der sicheren Seite, denn ein Betriebsprüfer wird nicht bemängelt, wenn sie zu viel Umsatzsteuer vereinnahmen und an das Finanzamt abführen. Es ist selbstverständlich auch möglich, beim Finanzamt anzurufen und konkret nachzufragen. Noch besser ist es, sich die Höhe der Steuersätze schriftlich bestätigen zu lassen, damit im Zweifel keine Nachteile für Sie entstehen. Steuerberater unterstützen ebenfalls bei der Klärung.

Wann entsteht die Umsatzsteuer?

Bei der Frage, wann die Umsatzsteuer entsteht, geht es um den Zeitpunkt, zu dem der Unternehmer die Umsatzsteuer schuldet. Kommen wir zurück auf unseren Möbelhändler und seinen Tisch. Angenommen, der Möbelhändler verkauft den Tisch am 5. Oktober, dann entsteht die Umsatzsteuer zum letzten Tag des Monats, also zum 31. Oktober. Voraussetzung dafür ist, dass er eine monatliche Umsatzsteuer-Voranmeldung einreicht. Für Quartalszahler gilt analog der letzte Tag des Quartals, für Jahreszahl ist der letzte Tag des Jahres der Zeitpunkt, zu dem die Umsatzsteuer entsteht.

Wer schuldet die Steuer?

Das Unternehmen, das eine Leistung erbringt, stellt eine Rechnung mit Umsatzsteuer aus. Das Unternehmen ist Steuerschuldner. Dasselbe gilt auch, wenn ein Einzelunternehmer eine Leistung erbringt und die Rechnung schreibt.

Es gibt Ausnahmen von dieser Regel, die an dieser Stelle unberücksichtigt bleiben. (Stichwort Umkehr der Steuerschuldnerschaft nach § 13 b UstG)

Welche Vorsteuer kann geltend gemacht werden?

Am Beispiel unseres Möbelhändlers lässt sich leicht erklären, wie hoch die abziehbare Vorsteuer nach Paragraf 15 UStG ist. Er hat für den Tisch 200 Euro zzgl. 38 Euro Vorsteuer bezahlt. Die 38 Euro Vorsteuer kann er beim Finanzamt geltend machen. Hierbei handelt es sich um eine Vorsteuerforderung gegen das Finanzamt.

Muss Umsatzsteuer bezahlt werden oder erhält der Unternehmer Vorsteuer zurück?

Die Umsatzsteuervoranmeldung fasst aus Vereinfachungsgründen alle Vorsteuerbeträge und Umsatzsteuerbeträge eines Voranmeldungszeitraums zusammen. Im Rahmen der Buchführung werden die einzelnen Beträge erfasst und die darauf entfallenden Werte in das Formular für die Umsatzsteuervoranmeldung eingetragen. Die Zahlen werden miteinander verrechnet und es ergibt sich entweder eine Umsatzsteuerschuld oder eine Umsatzsteuerzahllast.

Überblick: So funktioniert das Umsatzsteuersystem

Umsätze

| ||

Im Inland steuerbar?

| ||

Nein. Hier endet die Prüfkette. In der Umsatzsteuervoranmeldung gibt es für im Inland nicht steuerbare Umsätze eine extra Zeile. Der Wert ist hier einzutragen | Ja | |

|

Ist der Umsatz steuerfrei?

| |

| Ja. Hier endet die Prüfkette. In der Umsatzsteuervoranmeldung gibt es hierfür eine extra Zeile. Der Wert ist hier einzutragen. |

Nein |

|

|

Ermittlung der Bemessungsgrundlage der steuerpflichtigen Umsätze

|

|

|

Einordnung, ob 7 % oder 19 % anzuwenden sind.

|

|

|

Nettowerte werden in das Formular in die jeweilige Zeile (19 % oder 7 %) eingetragen. Die Berechnung der Umsatzsteuer erfolgt automatisch

|

|

|

Die Vorsteuer wird in die entsprechende Zeile eingetragen und abgezogen

|

|

|

Daraus ergibt sich eine Umsatzsteuerschuld oder ein Erstattungsanspruch gegenüber dem Finanzamt.

|

Das ändert sich bei Ihrer Krankenversicherung, wenn Sie selbstständig sind

Als Selbstständige/r oder Freiberufler/in sind Sie nicht mehr automatisch in der gesetzlichen Krankenkasse (GKV) pflichtversichert. Sie müssen sich nun aktiv für eine Form der Krankenversicherung entscheiden. Die Beitragshöhe in der GKV orientiert sich am Einkommen. Die Kosten für Selbstständige betragen in diesem Jahr zwischen ...

weiterlesen Krankenkassenrechner

Bin ich umsatzsteuerpflichtig?

Nutzen Sie auch unsere weiteren Rechner:

Einkommensteuerrechner Gewerbesteuerrechner Krankenkassenrechner Abschreibungsrechner Firmenwagenrechner