Was ist bei der Wahl eines Steuerberaters zu beachten?

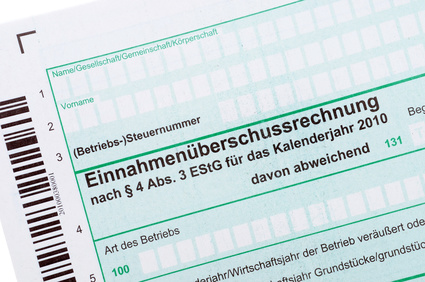

Nicht wenige Existenzgründer müssen schon nach wenigen Wochen zum Teil genervt feststellen, dass sie den Aspekt der Buchhaltung unterschätzt haben, denn oftmals fehlen schlichtweg das nötige Fachwissen und die nötigen Zeitressourcen. Es gibt zwar viele gute elektronische Programme mit Hilfestellungen, aber im stressigen Arbeitsalltag bleibt meistens nicht die Zeit, sich mit allen Aspekten zu beschäftigen. Insofern kann es ratsam sein, einen Steuerberater zu beauftragen, um sich die nötige Fachkompetenz von außen flexibel ins Boot zu holen. Jeder Existenzgründer sollte sich klarmachen, dass die Grundsätze der ordnungsgemäßen Buchführung inklusive Kontenführung strikt einzuhalten sind. Unkompliziert sind die steuerlichen Pflichten nur dann, wenn es sich um einen Kleinunternehmer oder einen Freiberufler handelt. In diesem Falle können Gewinne in der Steuererklärung in der Regel über die Einnahmen-Überschuss-Rechnung ermittelt und versteuert werden, da keine Umsatzsteuer abzuführen ist.

Bei der Buchführung gilt: Je aktueller und genauer, desto besser und schneller der Jahresabschluss!

Wer die Buchführung schleifen lässt, wird dies spätestens am Ende eines Geschäftsjahres bereuen. Wenn die Steuererklärung bzw. der Jahresabschluss anstehen und Chaos auf den unausgeglichenen Konten herrscht, wird unnötig viel Zeit in Anspruch genommen. Mehr noch: Im schlimmsten Fall kann die zu bestimmende Steuersumme nicht korrekt ermittelt werden oder die Bücher halten einer externen Prüfung durch das Finanzamt nicht stand. Wer unerfahren auf dem Gebiet der Buchhaltung ist, sollte unbedingt einen Steuerberater beauftragen. Dieser hilft bei der Erstellung von Steuererklärungen, Bilanzen und Jahresabschlüssen und er kann aufgrund des hohen Fachwissens viele Sparmöglichkeiten auszuschöpfen (Stichwort steuerliche Absetzbarkeit), die dem Laien oftmals gänzlich unbekannt sind. Auch bei steuerrechtlichen Fragen oder Aspekten der Lohnbuchhaltung steht ein Steuerberater mit Rat und Tat zur Seite. Es ist ein immenser Vorteil, sich auf seine täglichen Aufgaben und Kompetenzen konzentrieren zu können, während sich ein Fachexperte um die korrekte Erfüllung aller steuerlichen Angelegenheiten kümmert.

Ab wann, wo und wen? Der Weg zu einem 'guten' Steuerberater

Es gibt keine generelle Grenze, ab welcher es sinnvoll ist, einen Steuerberater zu beauftragen. Sobald aber Gewinne erzielt werden bzw. Steuern gezahlt werden müssen, ist ein kritischer Punkt definitiv überschritten: Ein Steuerberater zeigt, wie der Gewinn korrekt ermittelt bzw. auf legale Art und Weise maximiert werden kann. Insofern ist es auch am Anfang bei noch recht geringen Umsätzen lohnenswert, einen Steuerberater zu konsultieren, zumal man von dessen Arbeit für die folgenden Jahre selber sehr viel lernen kann.

Im Geschäftsleben sind Empfehlungen sehr häufig, sodass sich durch Mund-zu-Mund Propaganda ein erfahrener und vor allem zuverlässiger Steuerberater recht schnell finden lässt. Über das Internet und spezielle Fachportale finden Suchende auch Steuerberater mit bestimmten Spezialisierungen / fachlichen Vertiefungen (beispielsweise internationales Steuerrecht). Und natürlich entscheidet in erster Linie der persönliche Kontakt: Ein Gespräch zeigt sehr schnell, ob die Chemie stimmt, denn dieser Aspekt sollte neben der erforderlichen Fachkompetenz nicht zu kurz kommen, schließlich geht es um eine enge und äußerst vertrauliche Zusammenarbeit. Bewertungen, wie sie allenthalben im Internet zu lesen sind, sollten mit Vorsicht genossen bzw. gelesen werden. Referenzen und Qualifikationsnachweise können indes einen sehr viel aussagekräftigeren Eindruck über die Fachkompetenz und die nötige Berufserfahrung vermitteln.

Kosten für den Steuerberater vs. betriebliche Gewinnmaximierung: Es gilt, in konkreten Fall abzuwägen und Zeitressourcen zu bedenken

Die Kosten für die Leistungen eines Steuerberaters werden in einer speziellen Gebührenverordnung festgeschrieben, sodass in der Regel Klarheit und Transparenz herrscht. Wer mit dem Gedanken spielt, einen Steuerberater zu engagieren, kann die etwaigen Kosten also im Vorhinein grob kalkulieren. Auf der anderen Seite der Rechnung müssten für eine ganzheitliche Betrachtung dann die Einsparungen stehen, die mit einem Steuerberater möglich wären. Schwer zu kalkulieren sind die zeitlichen Einsparungen, die ein Steuerberater ohne jeden Zweifel ermöglicht: Der Jahresabschluss kann schnell, reibungslos und vor allem korrekt über die Bühne gebracht werden, unangenehme Nachfragen des Finanzamtes sind in der Regel nicht zu erwarten und wenn doch, sind Unternehmer dank der professionellen Unterstützung bestens vorbereitet. Zu bedenken ist, dass mögliche Fehler bei der Buchhaltung teuer werden können, im schlimmsten Falle könnte sogar eine strafrechtliche Relevanz hinzukommen. Wenn das Geschäft also gut läuft und die eigenen Kenntnisse in puncto Buchhaltung/Steuern eher begrenzt sind, so ist ein Steuerberater im Grunde alternativlos.

Wer kostenbewusst vorgehen will und schon über Erfahrungen in der komplexen und sich ständig ändernden Steuermaterie verfügt, kann mit hochwertigen EDV-Programmen auch in Eigenregie vorgehen und einen Steuerberater beispielsweise 'nur' für den Abschluss des Geschäftsjahres hinzuziehen.